当社は2024年5月17日開催の取締役会において、2024年度以降の役員指名ポリシーおよび役員報酬ポリシーにつき決議いたしました。

具体的な内容は以下のとおりです。

2024年度以降の役員指名ポリシーおよび役員報酬ポリシー

コーポレート・ガバナンスに関する基本的な考え方

当社は、1967年の創業以来培ってきた「チャレンジ精神」と「創造性」をニフコスピリットの支柱として成長し続けてきました。その歴史を踏まえ、今後更なる成長ステージへ進む決意を込めて、改めて、当社の Purpose / Mission / Valuesを以下の通り制定いたしました。

社員一人ひとりが個々に持つ「My Purpose」を起点に、当社のValues(価値観)を通じて、Mission(使命)を果たし、当社の Purpose(存在意義)を実現することにより、今後も、ニフコらしさを追求しながら持続的に成長し、社員、お客様、株主、投資家、ユーザー、協力会社、地域社会など全てのステークホルダーから信頼され続ける企業となることを目指します。

-

Purpose

(存在意義) -

小さな気づきと技術をつなぎ、心地よい生活と持続可能な社会を創造する

-

Mission

(使命) -

クリエイティブカンパニーとして感動を生み出す

-

Values

(価値観) -

変革のためのチャレンジ

継続的なブレイクスルー

自由なコミュニケーション

創造的なコラボレーション

また、今後も引き続き、コンプライアンス遵守を徹底し、適切なリスクマネジメントを実践することによって、激変する社会経済環境に柔軟かつ適正に対応していくことが必要であり、こうした考え⽅をグローバルに徹底し実践していくことも重要であると考えます。

当社は、上記の基本的な考え方に基づいてコーポレート・ガバナンスの充実を経営の優先課題と位置付け、グループ経営の強化を図っていきます。

役員指名ポリシー

1.最高経営責任者(CEO)の人財要件

当社のCEO に求められる人材像は、ニフコの企業理念(Purpose, Mission, Values)を実現・体現できる人材です。

上記のコーポレート・ガバナンスに関する基本的な考え方に基づき、CEO の人材要件(理念・価値観、コンピテンシー)を定めており、詳細は以下の通りです。

項目 |

内容 |

|

|---|---|---|

理念・ |

企業理念の体現 |

|

倫理基準 |

|

|

コンピテンシー |

ビジョン・戦略の構築 |

|

多様性の推進 |

|

|

変革リーダーシップ |

|

|

ブレイクスルー |

|

|

変化への対応 |

|

|

組織の構築・強化 |

|

|

人間力・人徳 |

|

|

学習力・好奇心 |

|

|

情熱・こだわり |

|

|

2.選解任基準

経営陣幹部については、経営戦略等の立案に必要な事業環境や経営状況の理解および取締役会が定めた経営戦略等を、強いリーダーシップを発揮し迅速かつ適切に執行できる能力と経験(特に、グローバルな業務の経験)を重視して選解任いたします。なお、CEOの選任にあたっては、上記のCEOの人材要件に基づき、指名・報酬・ガバナンス委員会の助言・提言を踏まえて行います。

CEOの解任については、次に定める解任基準に該当する疑いを生じさせる行為があった場合は、速やかに指名・報酬・ガバナンス委員会および取締役会で審議を行うものとしております。

-

不正、不当又は背信を疑われる行為があったとき

-

会社法、関係法令に違反するなど、CEOとして不適格と認められたとき

-

上記のCEOの人材要件を取り巻くビジネス環境に照らし、その資質に疑義が生じたとき

-

職務遂行の過程又はその成果が不十分であり、かつ本人を引き続きCEOとしての職務におくことが不適当であると判断したとき

なお、指名・報酬・ガバナンス委員会は、毎年、上記のCEOの人材要件および業績等に基づきCEOの評価を行い、CEOの次年度以降の取組内容や本人の意欲を確認の上、次年度の再任について取締役会に答申いたします。

3.後継者計画

CEOの後継者計画は、上記のCEOの人材要件に基づき、指名・報酬・ガバナンス委員会にて審議します。具体的には、指名・報酬・ガバナンス委員会にて協議・策定した選定プロセスを基に、候補者プールの作成と更新、外部専門家によるアセスメント、プール人材に対する育成のサイクルを定期的に回し、絞り込みを行います。取締役会は、委員会による審議内容の報告を踏まえ、後継者計画が適格に運営されているかを監督します。

4.任期

監査等委員でない取締役(独立社外取締役を含む)の任期は1年間とします。また、その再任の是非を1年毎に判断します。監査等委員である取締役の任期は2年間とします。また、その再任の是非を2年毎に判断します。

5.決定プロセス

取締役の選解任基準や指名の決定プロセスの独立性・客観性・透明性を高めるために、取締役会の諮問機関として、委員長および委員の過半数を独立社外取締役とする指名・報酬委員会を 2018年12月10日に設置しております。また、今後のガバナンスに対する取組をより強化するために、2020年10月28日に指名・報酬・ガバナンス委員会に名称を変更しております。指名・報酬・ガバナンス委員会は、原則として年4回以上実施することとしており、取締役の選解任基準やCEOの後継者計画等につき審議し、取締役会に対して助言・提言を行います。

なお、社外からの客観的視点および指名に関する専門的知見を導入するため、指名・報酬・ガバナンス委員会は、外部データ、経済環境、業界動向および経営状況等を勘案し、取締役の選解任基準やCEOの後継者計画等の内容について、外部のコンサルタント等の助言を受けることができます。

6.エンゲージメント方針

当社の取締役の選解任基準やCEOの後継者計画等の内容については、各種法令等に基づき作成・開示する有価証券報告書、事業報告、コーポレート・ガバナンス報告書 および 当社ウェブサイト等を通じ、当社株主に対し迅速に開示します。また、機関投資家とのエンゲージメントについても、積極的に実施します。

役員報酬ポリシー

1.役員報酬の基本方針

当社の取締役および執行役員の報酬(以下「役員報酬」という)は、コーポレート・ガバナンスの基本的な考え方をもとに、以下を基本方針とします。

-

「小さな気づきと技術をつなぎ、心地よい生活と持続可能な社会を創造する」という当社のPurpose実現に資するものであること

-

独立性・客観性・透明性の高い報酬制度とし、従業員、お客様、株主等のステークホルダーに対する説明責任を果たし得る内容であること

-

当社の従業員が魅力的であると感じるような役員報酬制度であること

2.報酬水準

役員報酬の水準は、当社の経営環境および外部のデータベース等による同業他社や同規模の主要企業を定期的に調査・分析した上で、上記の役員報酬の基本方針に基づき決定しています。

3.報酬構成

(1)報酬構成比率

代表取締役社長CEOの報酬構成比率は、以下の通りです。

賞与および株式報酬の比率が総報酬に占める割合の過半数を占める設計としています。

監査等委員でない取締役および執行役員の報酬は、「基本報酬」「賞与」「株式報酬」から構成します。なお、独立社外取締役および監査等委員である取締役(以下「非業務執行取締役」という。)の報酬は、「基本報酬」のみです。

取締役会長の報酬は、社長及び取締役会が指定する重要な経営課題への対応とその成果に対するものとなります。

(2)各報酬項目の概要

①基本報酬

職責の大きさに応じて役位ごとに金額を決定し、優秀な人材を確保するための役割に応じた報酬として、月額固定報酬として支給します。

②賞与(年次インセンティブ)

単年度の会社業績向上に対するインセンティブとして、当社グループの連結業績に対するインセンティブ付与を目的として支給します。稼ぐ力を強化するため連結売上高、連結営業利益を評価指標とし、定性評価も採り入れております。支給額は、基準額に対して原則 0%~200%の範囲で変動します。

各指標の評価割合は、以下の通りです。

|

指標 |

社長 |

取締役 |

執行役員 |

|---|---|---|---|

|

連結売上高 |

20% |

20% |

15% |

|

連結営業利益 |

70% |

60% |

55% |

|

定性評価 |

10% |

20% |

30% |

-

※

目標値は、各事業年度の年初に取締役会決議を経て公表する連結財務指標を使用します。

-

※

代表取締役社長CEOの定性評価は、独立社外取締役を中心に構成される指名・報酬・ガバナンス委員会にて実施します。

-

※

海外執行役員の評価には、担当する地域の業績も含みます。

各指標の目標値と連動係数は、以下の通りです。

|

目標値 |

連動係数 |

|

|---|---|---|

|

連結売上高 |

各事業年度の年初に取締役会決議を経て公表する連結財務指標 |

0~2.0の範囲で変動 |

|

連結営業利益 |

同上 |

0~2.0の範囲で変動 |

|

定性評価 |

各役員の管掌領域により個別に設定し、指名・報酬・ガバナンス委員会にて目標および評価については諮問の上、決定 |

0~2.0の範囲で変動 |

③株式報酬(中長期インセンティブ)

中長期的な業績向上と企業価値向上への貢献意欲度を一層高めることおよび株主の皆様との一層の価値共有を進めることを目的として、当社株式を交付します。 株式報酬のうち、50%は業績連動部分(PS部分)、50%は非業績連動部分(RS部分)により構成されます。

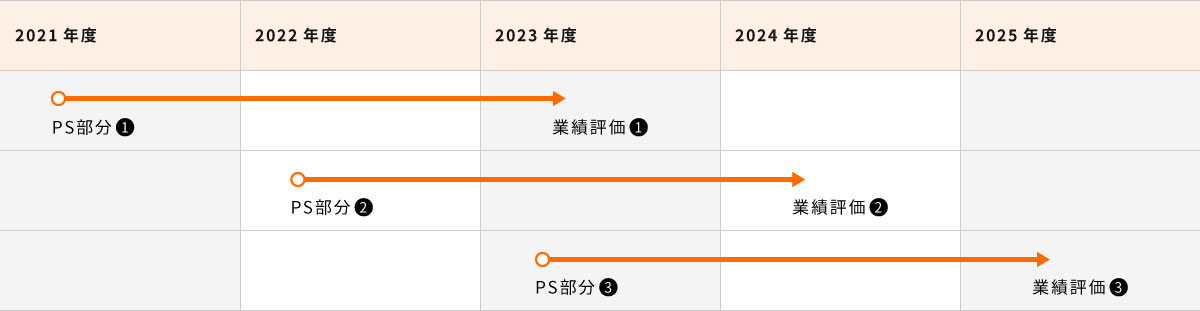

「株式報酬」は、2016年度より、信託の仕組みを利用して、各対象者の在任中にポイントを付与し退任時に保有ポイント数に相当する当社株式を交付する方式(「BIP信託制度」)を採用していましたが、これを2024年度より、信託の仕組みを利用して、在任中に譲渡制限付き株式を付与する方式(「RS信託制度」)に変更、これまで以上に株主の皆様との価値共有ができる制度に改訂いたします。また、中期経営計画につきましては、社会の環境変化により柔軟に対応していくため、毎年見直しを行い(ローリング型中計)、株主・投資家視点を踏まえ、中長期的な目標に対し一層インセンティブを強化する制度としております。

-

※

PS部分:パフォーマンスシェアに相当する業績連動部分

株式報酬の50%を占める業績連動部分は、中期経営計画の業績指標(累計営業利益、ROIC, TSR)の目標達成度等の評価に応じて決まる仕組みとし、0%~200%の範囲内で決定します。上記指標等については、ローリング型中計の設定ごとに適時適切に見直す予定です。

各指標の目標値と連動係数は、以下の通りです。

|

指標 |

評価割合 |

|---|---|

|

営業利益(3年累計) |

50% |

|

ROIC |

40% |

|

TSR |

10% |

各指標の目標値と連動係数は、以下の通りです。

|

目標値 |

連動係数 |

|

|---|---|---|

|

営業利益 |

対象となるローリング型中計期間(原則3年間)の累計値 |

0~2.0の範囲で変動 |

|

ROIC |

対象となるローリング型中計期間後(原則3年後)の値 |

0~2.0の範囲で変動 |

|

TSR |

対象となるローリング型中計期間 開始前日と最終日の配当込みTOPIX比較 |

0~2.0の範囲で変動 |

株式報酬の50%を占める非業績連動部分は、中長期的な株主価値との連動を一層促すため、株式交付数固定の株式報酬として支給します。

(3)報酬の没収等(クローバック・マルス)

重大な会計上の誤りや不正による決算の事後修正が取締役会において決議された場合、または在任期間中に取締役会が重大な不適切行為があったと判断した場合には、取締役会が、指名・報酬・ガバナンス委員会の審議を経て、賞与および株式報酬の支給を制限または返還を請求することがあります。

4.自社株保有ガイドライン

取締役および執行役員を対象に、株主の皆様の視点に立った業績向上や株価上昇の意識をさらに高めるため、自社株保有の促進を図るものとします。

5.決定プロセス

役員報酬制度の内容の独立性・客観性・透明性を高めるために、取締役会の諮問機関として、委員長および委員の過半数を独立社外取締役とする指名・報酬委員会を2018 年12月10日に設置しております。また、今後のガバナンスに対する取組をより強化するために、2020年10月28日に指名・報酬・ガバナンス委員会に名称を変更しております。指名・報酬・ガバナンス委員会は、原則として年4回以上実施することとしており、個人別の報酬額や定性評価についても審議し、取締役会に対して助言・提言を行っています。

なお、社外からの客観的視点および指名に関する専門的知見を導入するため、指名・報酬・ガバナンス委員会は、外部データ、経済環境、業界動向および経営状況等を勘案し、報酬水準および報酬制度等について、外部のコンサルタント等の助言を受けております。

6.エンゲージメント方針

当社の役員報酬制度の内容については、各種法令等に基づき作成・開示する有価証券報告書、事業報告、コーポレート・ガバナンス報告書および当社ウェブサイト等を通じ、当社株主に対し迅速に開示します。また、機関投資家とのエンゲージメントについても、積極的に実施します。

以上